Lorsque la vérification d’une société passible de l'impôt sur les sociétés fait apparaître des bénéfices considérés comme fiscalement distribués, l’impôt sur le revenu supplémentaire mis à la charge du bénéficiaire peut être établi sur le montant du rehaussement soumis à l’IS, obtenu après déduction des suppléments de taxes sur le chiffre d'affaires puis du montant de l’IS. Cette déduction en cascade, dite « cascade complète », est subordonnée à une demande de la société et au reversement par l’associé, dans la caisse sociale, des sommes nécessaires au paiement des impôts correspondant aux revenus distribués (LPF art. L 77, al. 3).

Ce mécanisme de cascade « complète » ne s’applique que dans l’hypothèse d’une taxation entre les mains d’un associé ou actionnaire de sommes réputées distribuées en conséquence d’un rehaussement des résultats d’une société soumise à l’IS. Les sommes, constitutives d’une libéralité, directement appréhendées par l’associé et taxées entre ses mains sur le fondement de l’article 111, c du CGI, ne peuvent donc pas en bénéficier.

A noter :

Cette décision s’inscrit dans le prolongement de la jurisprudence excluant la cascade dans le cas où l’associé est imposé, en application de l’article 109, 1-2° du CGI, sur des sommes, non prélevées sur les bénéfices, qu’il a directement appréhendées (CE 20-2-1991 n° 59865).

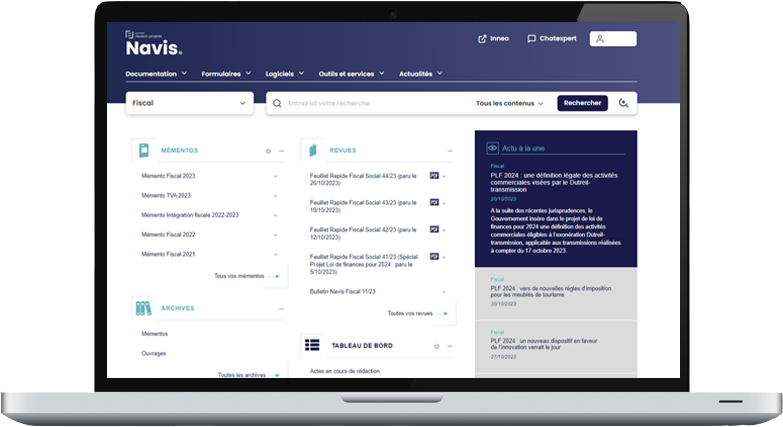

Retrouvez toute l'actualité fiscale décryptée et commentée par la rédaction des Editions Francis Lefebvre dans votre Navis Fiscal.

Vous êtes abonné ? Accédez à votre Navis Fiscal à distance

Pas encore abonné ? Nous vous offrons un accès au fonds documentaire Navis Fiscal pendant 10 jours.