1. L’article 23 de la loi de finances pour 2023 clarifie la situation des entrepreneurs individuels ayant opté pour l’assimilation à une entreprise unipersonnelle à responsabilité limitée (EURL) en ce qui concerne les droits de mutation applicables en cas de cession de leur entreprise.

Désormais, alors qu’on pouvait hésiter avec le régime applicable aux cessions de fonds de commerce, il est expressément prévu que les cessions de ces entreprises individuelles soumises à l’IS sont assimilées à des cessions de droits sociaux.

2. Le régime juridique et fiscal de l’entrepreneur individuel a été, rappelons-le, profondément modifié en 2022 par l’article 1er de la loi 2022-172 du 14 février 2022 en faveur de l’activité professionnelle indépendante qui a créé un statut unique de l’entrepreneur individuel prévu à l’article L 526-22 du Code de commerce. Ce faisant, ce texte a généralisé ce qui était prévu pour les EIRL, dont le statut ne peut plus être adopté depuis le 15 février 2022 (les EIRL existantes survivent).

Ces EIRL pouvaient également être assimilées fiscalement à des EURL et ainsi opter pour l’IS, en vertu de l’article 1655 sexies du CGI. L’article 13 de la loi de finances pour 2022 a modifié ce dernier article afin d’étendre cette possibilité pour les entrepreneurs individuels d’opter pour l’assimilation fiscale à une EURL (ou à une EARL en cas d’activité agricole), ce qui vaut obligatoirement option pour l’assujettissement à l’IS (voir La Quotidienne du 19 juillet 2022).

3. En revanche, en matière de droits de mutation à titre onéreux dus lors de cessions d’entreprises individuelles, ou d’EIRL pour celles qui subsistent, l’assimilation à une EURL sur le plan fiscal n’avait pas d’impact et celles-ci relevaient, jusqu’à présent, du régime des cessions de fonds de commerce, de clientèles et de conventions assimilées, prévu à l’article 719 du CGI.

4. La présente mesure précise que les cessions d’entreprises individuelles et des EIRL survivantes ayant opté pour leur assimilation à des EURL (et donc pour leur assujettissement à l’IS) sont assimilées à des cessions de droits sociaux, en vertu d’un I bis rétabli à l’article 726 du CGI.

Cette assimilation à des cessions de parts sociales a des conséquences en matière d’assiette imposable et de taux applicable.

Conséquences en matière d'assiette imposable

5. Jusqu’à présent soumises au régime des cessions de fonds de commerce, les cessions d’entreprises individuelles relevaient, en matière de droits de mutation à titre onéreux, des articles 719 et suivants du CGI.

Il en résultait qu’étaient soumis au droit prévu à l’article 719 précité les éléments constitutifs du fonds de commerce, à savoir la clientèle, le droit au bail, les brevets, marques et licences, le matériel, le mobilier, les approvisionnements et marchandises neuves.

En revanche, étaient exclus de l’assiette de ce droit les éléments non compris dans le fonds de commerce, et notamment les immeubles, les créances (les dettes n’étant pas non plus déductibles), le numéraire, les valeurs mobilières et droits sociaux.

Les éléments non compris dans le fonds qui sont cédés en même temps que l’entreprise relèvent, en matière de droits de mutation, du régime qui leur est propre.

6. Désormais, les cessions d’entreprises individuelles (et d’EIRL survivantes) ayant opté pour leur assimilation à une EURL sont considérées comme des cessions de parts sociales relevant des dispositions de l’article 726 du CGI. En pratique toutefois, malgré cette assimilation, il n’y a pas juridiquement de parts sociales dans cette situation, et se pose la question de l’assiette des droits de mutation.

A cet égard, si l’article 726 du CGI dans sa version issue de la présente mesure demeure muet, des précisions ont été apportées par les travaux parlementaires. Il est ainsi précisé que l’intention du législateur est, en l’absence de parts sociales, d’asseoir les droits de mutation sur le prix, net des emprunts contractés, de l’entreprise au moment de sa cession, l’article 726, II précisant que le droit d’enregistrement est « assis sur le prix exprimé et le capital des charges qui peuvent ajouter au prix ou sur une estimation des parties si la valeur réelle est supérieure au prix augmenté des charges » (Rapport AN n° 604 vol. I).

Conséquences en matière de taux applicable

7. Jusqu’à présent soumises au régime des cessions de fonds de commerce, les cessions d’entreprises individuelles étaient soumises, en ce qui concerne les éléments constitutifs du fonds de commerce, de la cession de clientèle ou des conventions assimilées, au tarif suivant :

Fraction du prix (ou de la valeur vénale) | Taux d'imposition |

N'excédant pas 23 000 € 1 | 0 % |

Comprise entre 23 000 € et 200 000 € | 3 % |

Supérieure à 200 000 € | 5 % |

1. Les acquisitions n'excédant pas 23 000 € sont soumises au minimum de perception (CGI art. 674). | |

Désormais, les cessions d’entreprises individuelles (et d’EIRL survivantes) sont assimilées à des cessions de parts sociales soumises au droit prévu à l’article 726 du CGI dont le tarif est notamment de :

– 0,1 % pour les cessions d’actions, de parts de fondateur ou de parts bénéficiaires

– 3 % pour les cessions de parts sociales autres que celles dont le capital est divisé en actions ;

– 5 % pour les cessions de participations dans des sociétés à prépondérance immobilière.

Il résulte des travaux parlementaires que le taux applicable aux cessions d’entreprises individuelles ayant opté pour leur assimilation à une EURL est le taux de 3 % (l’entreprise individuelle ne disposant pas d’un capital « divisé en actions »). Le taux est porté à 5 % si l’entreprise individuelle cédée à une activité à prépondérance immobilière (Rapport AN n° 604).

8. Pour les cessions de parts sociales soumises au taux de 3 %, le 1° bis du I de l’article 726 prévoit qu’il est appliqué sur la valeur de chaque part sociale un abattement égal au rapport entre la somme de 23 000 € et le nombre total de parts sociales de la société.

Aucune précision n’est apportée par le texte ou les travaux parlementaires à propos de l’application de cet abattement lors de la cession d’une entreprise individuelle assimilée à une EURL.

Entrée en vigueur

A défaut de précision particulière dans le texte, la présente mesure s’applique aux cessions d’entreprises individuelles ou d’EIRL réalisées à compter du 1er janvier 2023.

Dossier spécial offert : Loi de finances pour 2023

La loi 2022-1726 du 30 décembre 2022 de finances pour 2023 a été publiée au JO du 31, expurgée des cavaliers législatifs censurés par le Conseil constitutionnel dans sa décision n° 2022-847 DC du 29 décembre.

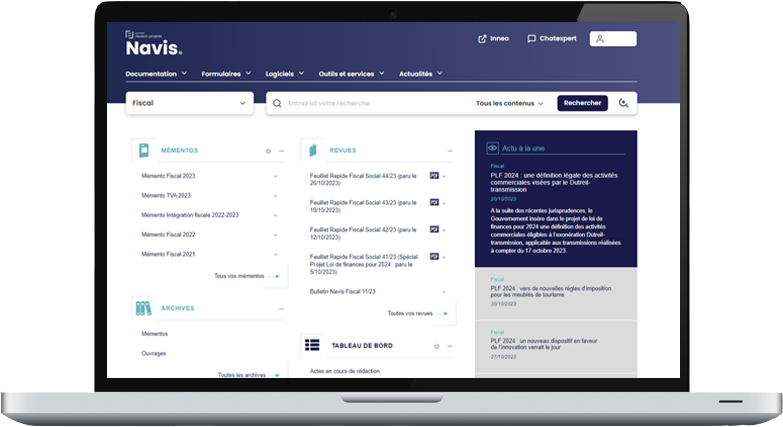

Découvrez l’ensemble des mesures à objet fiscal ou social de ce texte qui comporte de nombreuses dispositions très variées, notamment sur : l’impôt sur le revenu global, les traitements, salaires et revenus assimilés, les plus-values des particuliers, les bénéfices industriels et commerciaux, les bénéfices agricoles, les impôts sur les sociétés...Retrouvez gratuitement dans Navis ce dossier spécial de 100 pages avec, l’ensemble des mesures expliquées par nos rédacteurs, de nombreux exemples et des tableaux récapitulatifs pour une compréhension rapide et pratique de la loi.

Vous êtes abonné ? Accédez à votre Navis ou que vous soyez.

Pas encore abonné ? Nous vous offrons un accès au fonds documentaire Navis pendant 10 jours, sans engagement.