1. L’article 53 de la loi de finances pour 2020 a assoupli, pour les opérations de fusion placées sous le régime spécial, les modalités de transfert des déficits antérieurs, des charges financières nettes en report et de la capacité de déduction inemployée de la société absorbée en permettant leur transfert de plein droit à la société absorbante lorsque le montant cumulé de ces sommes est inférieur à 200 000 €. Cette mesure s’applique aux opérations réalisées à compter du 1er janvier 2020. Une mesure analogue est prévue, dans le cadre de l'intégration fiscale, lorsqu’une société absorbante constitue un nouveau groupe intégré après avoir absorbé la société intégrante de l’ancien groupe.

2. Dans une mise à jour de sa base Bofip en date du 13 avril 2022, l’administration commente cette mesure et apporte à cette occasion des précisions intéressant tant les opérations visées par le mécanisme de transfert de plein droit que ses conditions d’application. Parmi ces précisions, signalons d’ores et déjà que :

le dispositif de transfert de plein droit s’applique aux opérations dont la date d’effet juridique telle que fixée par l’article L 236-4 du Code de commerce intervient à compter du 1er janvier 2020, peu important la date d’effet fiscal rétroactif conféré par les parties à l’opération (BOI-IS-FUS-10-60-10 n° 100) ;

la dispense d’agrément concerne les opérations de fusion, y compris les fusions sans échange de titres, les opérations de confusion de patrimoine ainsi que certaines opérations de fusion transfrontalière ou étrangère (BOI-IS-FUS-10-60-10 n° 20 et 70) ;

lorsque le montant global cumulé des sommes dont le transfert est envisagé est supérieur ou égal à 200 000 €, le transfert ne peut pas, au titre d’une même opération, être réalisé pour partie en dispense d’agrément et pour partie dans le cadre de la procédure d’agrément (BOI-IS-FUS-10-60-20 n° 40). Mais la société absorbante ou confondante peut procéder au transfert d’une quote-part de déficits égale à 199 999 €, le surplus étant alors définitivement perdu (BOI précité n° 50) ;

la condition tenant à l’absence de cession ou de cessation de l’exploitation d’un fonds de commerce ou d’un établissement au cours de la période déficitaire s’applique même si la société peut démontrer que le fonds ou l’établissement cédé ou dont l’exploitation a cessé n’a pas contribué aux déficits, aux charges financières nettes ou à la capacité de déduction inemployée de la société absorbée ou confondue (BOI-IS-FUS-10-60-20 n° 70).

3. Relevons enfin que des précisions intéressant les groupes intégrés sont également apportées par l'administration.

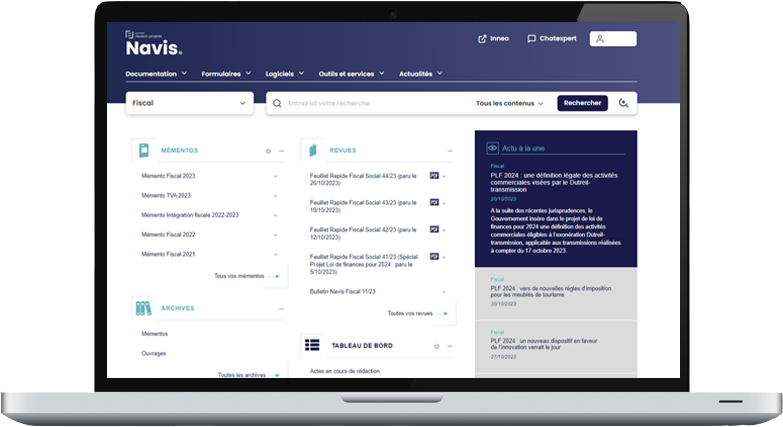

Avec le Feuillet Rapide, suivez toute l'actualité fiscale et sociale commentée et analysée pour assurer la relance d'activité pour vos clients ou votre entreprise :

Pas encore abonné ? Nous vous offrons un essai gratuit d'un mois à la revue Feuillet Rapide fiscal social.