Afin d’inciter les bailleurs à rénover leurs immeubles trop énergivores, la limite d’imputation des déficits fonciers sur le revenu global est, à titre temporaire et sous certaines conditions, relevée de 10 700 à 21 400 € par an, à concurrence du montant des dépenses déductibles de travaux de rénovation énergétique permettant à un bien de sortir du statut de « passoire thermique » (CGI art. 156, I-3o-al. 4 issu de l’article 12 de la loi 2022-1499 du 1-12-2022). Ce dispositif temporaire s’applique au titre des dépenses de rénovation énergétique pour lesquelles le contribuable justifie de l’acceptation d’un devis à compter du 5 novembre 2022 (date du dépôt de l’amendement à l’origine de la mesure) et qui sont payées entre le 1er janvier 2023 et le 31 décembre 2025.

Le décret 2023-297 du 21 avril 2023 (JO du 22) fixe les modalités d’application de ce dispositif, codifiées sous un nouvel article 41 DO de l’annexe III au CGI.

Les dépenses éligibles sont celles qui ouvrent droit au prêt à taux zéro

Les dépenses ouvrant droit au bénéfice du dispositif sont définies par l’article 41 DO, 1 de l’annexe III au CGI comme les dépenses afférentes aux travaux d’amélioration de la performance énergétique globale des logements susceptibles d’être financés par l’« éco-PTZ », y compris les dépenses éligibles à la prime de transition énergétique (autrement dénommée « MaPrimeRénov’ »).

Sont cependant exclus les travaux de réhabilitation de systèmes d’assainissement non collectif et les travaux de pose d’une chaudière à très haute performance énergétique.

Les dépenses visées sont les dépenses énumérées par l’article D 319-17 du Code de la construction et de l’habitation (CCH), à savoir :

le coût de la fourniture et de la pose des équipements, produits et ouvrages nécessaires à la réalisation des travaux d’économie d’énergie ;

le coût de la dépose et de la mise en décharge des ouvrages, produits et équipements existants ;

les frais de maîtrise d’oeuvre ou autres études techniques nécessaires à la réalisation des travaux ;

les frais de l’assurance maître d’ouvrage éventuellement souscrite par l’emprunteur ;

le coût des travaux nécessaires, indissociablement liés à la bonne exécution ou à la bonne réalisation des travaux d’amélioration de la performance énergétique du logement ou permettant l’atteinte d’une performance énergétique globale, mentionnés à l’article D 319-16 du CCH.

La nature des dépenses à prendre en compte est appréciée au jour de l’acceptation d’un devis accompagné du versement d’un acompte ou, à défaut, à celui de leur paiement.

Les DPE avant et après travaux devront être fournis sur demande de l’administration

L’article 41 DO, 2 de l’annexe III au CGI précise que le déficit foncier à raison duquel le contribuable demande le bénéfice du dispositif est mentionné sur la déclaration de revenus de l’année au titre de laquelle ce déficit est constaté.

Les déclarations 2044 et 2044-SPE devront donc être en pratique aménagées pour isoler les dépenses de rénovation énergétiques à retenir pour le calcul de la limite d’imputation majorée.

L’article 156, I-3o du CGI fait, par ailleurs, obligation au contribuable de justifier au plus tard le 31 décembre 2025 du nouveau classement de performance énergétique du bien (avec une étiquette A, B, C ou D). À défaut, le revenu foncier et le revenu global des années de déduction des travaux sont reconstitués selon les règles de droit commun.

L’article 41 DO, 3 de l’annexe III au CGI précise, à cet égard, que le contribuable fournit à la demande de l’administration :

– les devis et factures justifiant du respect des dispositions définies à l’article D 319-16 du CCH ;

– un diagnostic de performance énergétique (DPE) établissant que le bien objet des dépenses respecte les niveaux de performance énergétique requis avant et après réalisation des travaux.

En pratique, le contribuable doit être en mesure de fournir :

– un premier DPE en cours de validité à une date comprise entre le 1er janvier 2023 et la veille de la réalisation des travaux établissant que le bien était classé E, F ou G ;

– un second DPE en cours de validité à l’issue des travaux réalisés au plus tard le 31 décembre 2025 établissant que le bien est classé A, B, C ou D.

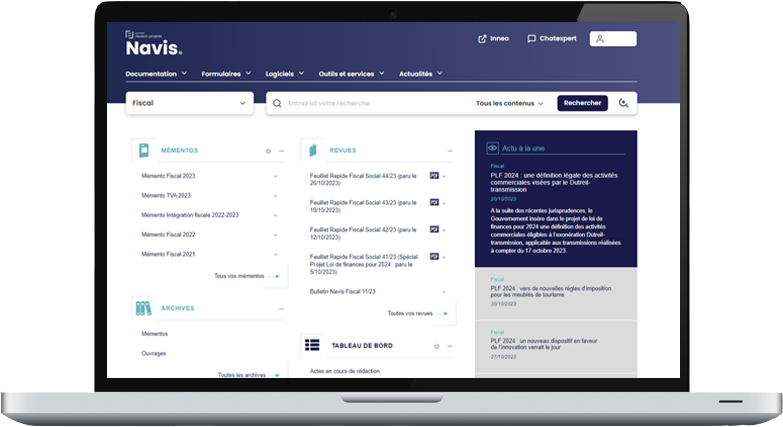

Retrouvez toute l'actualité fiscale décryptée et commentée par la rédaction des Editions Francis Lefebvre dans votre Navis Fiscal.

Vous êtes abonné ? Accédez à votre Navis Fiscal à distance

Pas encore abonné ? Nous vous offrons un accès au fonds documentaire Navis Fiscal pendant 10 jours.