La France fait partie de la 1re vague des Etats engagés, depuis septembre 2017, dans l’échange automatique d’informations encadré par la norme commune de déclaration (NCD). Rappelons que cette norme a été fixée par l'accord multilatéral de Berlin du 29 octobre 2014 conclu au terme du Forum mondial sur la transparence et que le dispositif d’échange automatique est prévu par la directive 2014/107/UE du 9 décembre 2014, modifiant la directive 2011/16/UE du Conseil du 15 février 2011.

Dans le cadre d’un colloque consacré aux Métamorphoses du contrôle fiscal, qui se tiendra le 23 mars 2018 à la Maison du Barreau de Paris, vous interviendrez sur l’échange international d’informations à des fins fiscales. Pouvez-vous nous rappeler le profil des contribuables ciblés par ce dispositif multilatéral ?

L’échange automatique d’informations sur les comptes financiers n’est pas le seul échange international d’informations à des fins fiscales que nous examinerons au cours de ce colloque. D’une part, il existe plusieurs autres systèmes d’échange automatique d’informations : depuis les déclarations d’opérations « intracommunautaires » en matière de TVA jusqu’aux déclarations pays par pays des groupes multinationaux en passant par les échanges d’informations sur les rescrits fiscaux. D’autre part, l’échange international d’informations à la demande est couramment pratiqué dans le monde entier, tant à l’égard des entreprises que des particuliers. Il a déjà fait l’objet de contentieux tant en France qu’à l’étranger.

L’échange automatique d’informations sur les comptes financiers selon la norme commune de déclaration (NCD, ou CRS selon les initiales anglaises pour Common reporting standard) concerne tous les contribuables non-résidents, personnes physiques comme personnes morales : de la grande entreprise multinationale (non cotée en bourse) à l'étudiant qui poursuit ses études à l’étranger dans un programme Erasmus ou équivalent. La notion de compte financier est également très largement étendue, à tout registre de titres nominatifs notamment. Il n’y a pas de seuil en valeur. Seuls sont exclus les comptes à faible risque, tels que les comptes de retraite, d'épargne réglementée ou d'épargne salariale.

L’article 56 de la loi de finances rectificative pour 2017 a renforcé les sanctions applicables aux contribuables défaillants dans la communication à leur banque d’informations sur leur résidence fiscale et leur numéro d’identification fiscale (CGI art. 1649 AC; à ce sujet : FR2/18, inf. 36). Doit-on craindre une application potentiellement dévoyée de ces sanctions à des contribuables titulaires de comptes financiers qui n’étaient pas dans la cible du dispositif multilatéral ?

La législation française est particulièrement abondante sur les contrôles et les sanctions applicables aux institutions financières [voir notamment sur les sanctions applicables par la DGFIP : amende fiscale de 200 € par compte à déclarer en cas de dépôts hors délais de l’obligation de déclaration (CGI art. 1736, I-5) et amende fiscale de 200 € par titulaire de compte omis en cas de non-transmission de la liste des clients (CGI art. 1729 C bis)] et autres teneurs de comptes financiers qui exercent en France. Elle est sévère pour les titulaires de comptes, par hypothèse non résidents, qui ne fourniraient pas les informations nécessaires à l’identification de leur résidence fiscale ou leur numéro d’identification fiscale (NIF). La non-déclaration est sanctionnée par une amende de 1 500 € (CGI art. 1740 C), étant entendu que cette sanction n'est pas applicable dans le cadre de la mise en œuvre de l'accord FATCA (Foreign Account Tax Compliance Act) signé à Paris le 14 novembre 2013 entre la France et les Etats-Unis. A priori, il est encore trop tôt pour apprécier les risques de détournement.

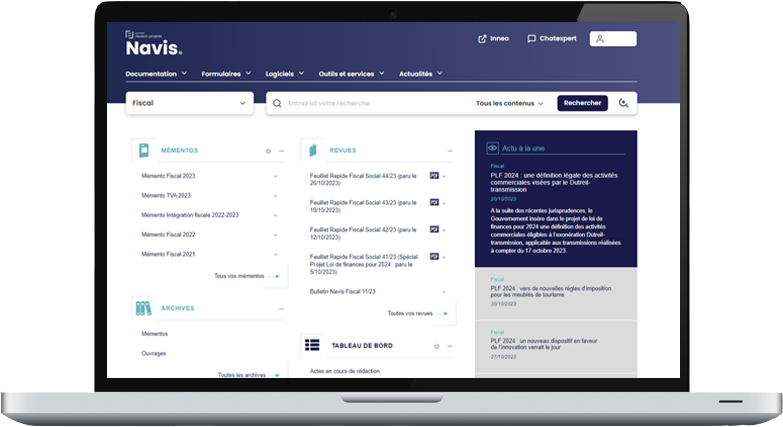

Plusieurs dizaines de conventions fiscales bilatérales signées par la France vont être mises à jour dans les prochains mois à la faveur des futures ratifications après les signatures intervenues dans le cadre de la Convention multilatérale du projet Beps. En votre qualité de conseil en matière de fiscalité internationale, vous semble-t-il concevable de mener à bien votre activité de conseil sans disposer d’une version consolidée de ces conventions ?

Il serait évidemment utile, voire nécessaire, de disposer de textes consolidés, comme après chaque avenant à une convention fiscale bilatérale. Si les pouvoirs publics ne les publient pas, il incombera aux éditeurs privés de le faire. En France, il semble que l’administration envisage de publier une version mise à jour des conventions modifiées au fur et à mesure de leur entrée en vigueur, ce qui risque de s’étendre au-delà des prochains mois.

Propos recueillis par Audrey TABUTEAU

Philippe DEROUIN, Avocat au Cabinet Derouin

Colloque

Les métamorphoses du contrôle fiscal, Quelles procédures ? Quelles conséquences ?

23 mars 2018, 9h-17h30

Maison du Barreau de Paris

2 rue de Harlay, 75001 Paris

Renseignements : Larcier Formation au +32(0)2 548 07 13 ou formation@larciergroup.com

Inscription : www.larciergroup.com>Formations