Quelles dispositions de la loi Macron intéresseront les dirigeants ?

JB. Une des principales avancées concerne les modalités de rémunération des salariés. La loi Macron « dédiabolise » ce dispositif qui permet d’octroyer une rémunération sous forme d’entrée dans le capital d’une société et donne ainsi une deuxième vie aux bons de souscription de parts de créateurs d’entreprise (BSPCE). Ces bons pourront être attribués à des collaborateurs de filiales détenues à hauteur de 75 % par leur société mère, sous conditions : sociétés soumises à l’IS non cotées ou cotées, avec pour ces dernières une capitalisation boursière inférieure à 150 millions d’euros, créées depuis moins de 15 ans hors cadre d’une concentration ou restructuration liée à l’extension d’une reprise d’activité préexistante. Le changement réside dans le fait que les entreprises issues d’une fusion pourront bénéficier des BSPCE.

Quid en matière d’attributions gratuites d’actions ?

JB. Il s’agit de la nouveauté la plus marquante. Le législateur allège de manière significative le coût social et fiscal du régime des attributions d’actions gratuites (AGA) pour les salariés et pour les entreprises. Jusqu’ici, il fallait d’abord respecter un délai d’acquisition de 2 ans puis une période de détention de 2 ans, soit 4 ans minimum. Désormais, la période d’acquisition est réduite à 1 an sans durée de conservation ensuite. Le délai global minimum passe de 4 à 2 ans.

Les bénéficiaires des AGA ne seront plus imposés dans la catégorie des traitements et salaires mais dans celle des plus-values mobilières. En apparence, il s’agit d’un changement très relatif puisque le barème progressif s’applique dans les deux cas. Mais l’amortissement fiscal (abattement en fonction de la durée de détention des titres applicable aux plus-values de cession d’actions) offre un avantage supplémentaire.

En résumé, fini donc le blocage pendant 4 ans ! Les détenteurs ont simplement intérêt fiscalement à conserver leurs titres le plus longtemps possible. Il s’agit de favoriser une gestion plus personnelle et plus individualisée des titres, ce qui est vraiment astucieux.

Par ailleurs, la contribution salariale spécifique de 10 % disparaît. Même si les prélèvements sociaux passent de 8 % à 15,5 % (dont 5,1 % déductibles), il en résulte un gain, l’imposition globale effective diminuant sensiblement.

Enfin, la pression fiscale marginale à l’impôt sur le revenu est abaissée de 64,5 % à 42 % en cas de conservation des titres entre 2 et 8 ans. Au-delà de 8 ans, l’imposition passe à 35,25 % alors que, par ailleurs, le coût pour l’entreprise est de 20 %.

Surtout, la contribution sociale patronale est ramenée de 30 % à 20 % et sera exigible à la date d’acquisition définitive des titres par le salarié. Auparavant, l’employeur payait les charges sociales dès la décision d’attribution des actions et avait l’impression, forte, de réaliser une avance de charges. Pire, dans le cas où les AGA n’étaient pas définitivement attribuées, il ne les récupérait pas. Cette mesure rend le système plus intelligent. Les AGA sont en quelque sorte « démystifiées » idéologiquement. En pratique, ce sont souvent les mêmes « têtes de groupe » qui en profitent. Aujourd’hui, rien n’empêche un dirigeant de répartir des actions gratuites entre les collaborateurs de qualité, avec certains aménagements toutefois. Si des titres non cotés sont attribués, il faut prévoir une sortie pour les salariés sous forme de liquidités car ces titres peuvent se révéler difficiles à céder. La bonne pratique revient, d’une manière ou d’une autre, à assurer cette liquidité.

D’autres mesures méritent-elles une attention particulière ?

JB. Oui, les dispositions visant à encourager l’investissement en capital risque dans le cadre de l’assurance-vie et à pérenniser le régime des impatriés présentent des avancées.

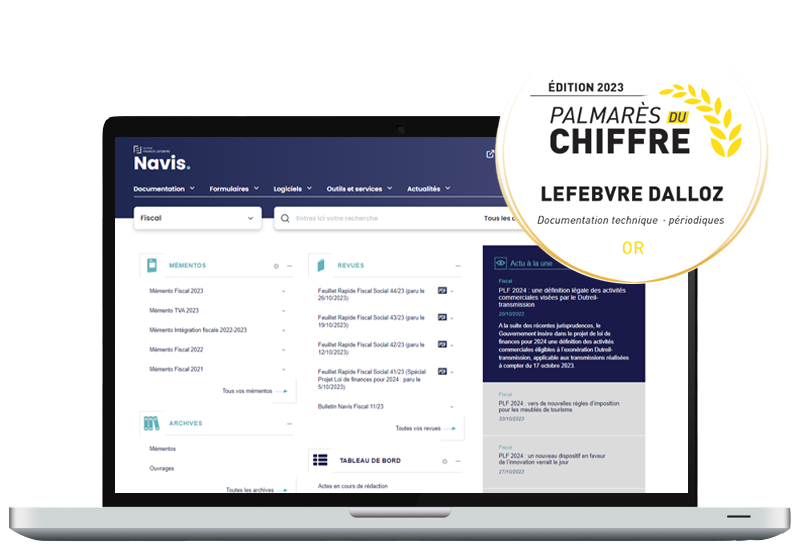

Propos recueillis le 15 juillet 2015. L’intégralité de l’entretien sera prochainement accessible à nos abonnés dans le cadre des Avis d’experts au sein de l’offre documentaire Navis.